Risk Sharing Schweizer Vorsorgeeinrichtungen (1/2)

Richard Köppel

Zwischen Experten und Unternehmen wird seit längerem intensiv über die Bewertung von Schweizer Vorsorgeeinrichtungen nach International Financial Reporting Standards (IFRS, IAS19) diskutiert. IAS19 prägt die Annahmen und Methoden, die für Bilanz und Erfolgsrechnung verwendet werden müssen.

Die Verpflichtungen des Arbeitgebers gegenüber seiner Schweizerischen Vorsorgeeinrichtung können unter Umständen schwer zu definieren sein. Nach lokaler Gesetzgebung werden Vorsorgeeinrichtungen typischerweise als „vollständig finanziert“ betrachtet; das Risiko, eine Unterdeckung auszufinanzieren, wird für die Arbeitgeber als eher tief eingeschätzt. Trotzdem besteht unter IAS19 oft eine Unterdeckung, da nach Sicht von IFRS der Arbeitgeber weit mehr als nur die regulären Beiträge leisten muss, um die Leistungsversprechen und Garantien zu finanzieren. In der Realität werden viele Schritte unternommen, bevor eine Verbindlichkeit finanzielle Folgen nach sich zieht. Diese Schritte können Anpassungen der versicherten Leistungen der Arbeitnehmer beinhalten. Dies bedeutet, das Risiko wird zwischen Arbeitgeber und Arbeitnehmer geteilt. Die Frage ist: wie soll dies unter IAS19 reflektiert werden?

Ist “Risk Sharing” akzeptierbar unter IFRS?

Im Falle einer statutarischen Unterdeckung stehen einer Vorsorgeeinrichtung folgende Anpassungsmöglichkeiten offen:

- Senkung der Verzinsung der Sparkapitalien unter Einhaltung der gesetzlichen Mindestbestimmungen;

- Anpassung der Umwandlungssätze unter Einhaltung der gesetzlichen Mindestbestimmungen, welche zur Berechnung der Rentenhöhe benutzt werden; und

- Verlangen von (temporären) Zusatzbeiträgen von Arbeitgebern und Arbeitnehmern.

Die in der Unternehmensbilanz bilanzierten Vorsorgeverpflichtungen sollten die erwarteten zukünftigen Verbindlichkeiten und die Situation der Vorsorgeeinrichtung realistisch darstellen. Bei der Bewertung kann es daher vertretbar sein, die Auswirkungen und die Wahrscheinlichkeit von solchen Anpassungsmöglichkeiten im Voraus zu bestimmen.

Anwendung von Risk Sharing

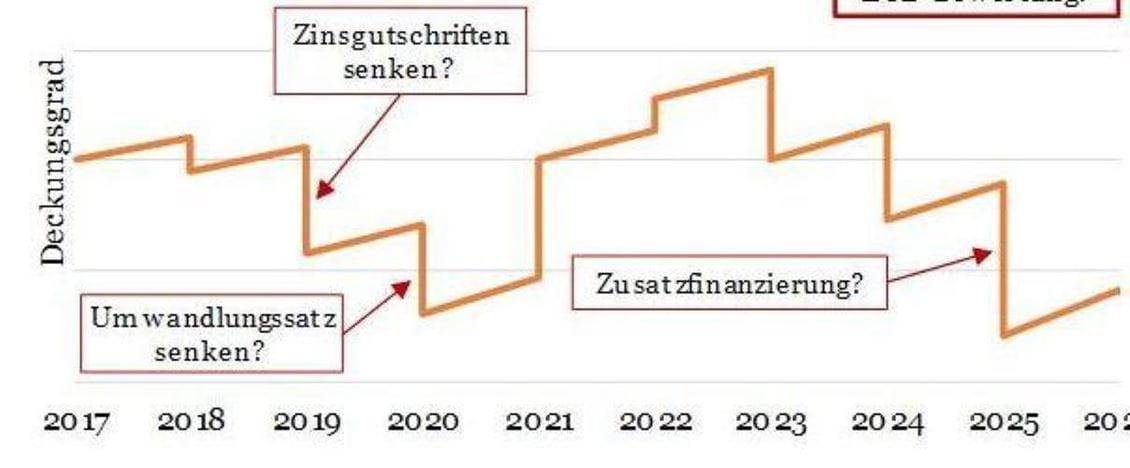

Die Auswirkung des Risk Sharings hängt davon ab, wie die Unternehmung die zukünftige Entwicklung ihrer Vorsorgeeinrichtung einschätzt und wie dieser Entwicklung begegnet werden soll. Die Auswirkungen daraus sind abhängig von den spezifischen Umständen, den Vorsorgereglementen, der Unternehmung selbst sowie der altersspezifischen Zusammensetzung der Arbeitnehmer.

Eine klassische Analyse würde den zukünftigen Deckungsgrad basierend auf mehreren Faktoren projizieren, so z.B. aufgrund von erwarteten Renditen des Planvermögens, Entwicklungen der Zinssätze, Sterblichkeiten, Plan-Parametern und der Äufnung der technischen Rückstellungen. Darauf aufbauend kann die Unternehmung analysieren, wie sich wichtige Parameter des Vorsorgeplanes (z.B. der Umwandlungssatz oder die Verzinsung der Sparkapitalien) entwickeln werden. Die Analyse sollte zudem die Mindestleistungen, die Flexibilität in den aktuellen Vorsorgereglementen sowie anwendbares Recht widerspiegeln. Die Unternehmung muss berücksichtigen, was heute gesetzlich erlaubt ist und was für die Zukunft erwartet wird.

In einer Fortsetzung wird beleuchtet, welche wichtigen Fragestellungen die Anwendung von Risk Sharing aufwirft.