Agilität und Resilienz als Erfolgsfaktor für Banken

Prof. Dr. Bernhard Koye

Die Herausforderungen für Banken im digitalen Zeitalter sind mannigfaltig - die Zeiten kontinuierlicher Erfolgsgarantie sind definitiv Vergangenheit. Resilienz reflektiert in diesem Zusammenhang die Fähigkeit, disruptive Veränderungen und eigentliche Schocks zu absorbieren und ihre Strukturen und Aktivitäten vor diesem Hintergrund und unter langfristigem Stress, hohem Veränderungsdruck und Unsicherheit in Richtung zukunftsfähiger Geschäftsmodelle zu transformieren. Agilität ist in diesem Zusammenhang die Fähigkeit einer Organisation, flexibel, aktiv, anpassungsfähig und mit Initiative in Zeiten des Wandels und Unsicherheit zu agieren.

Anpassen, nicht scheitern

Strategisch gesehen kann in der Bankbranche nicht mehr von einer längeren Phase der Kontinuität ausgegangen werden – Emergenz ist das Stichwort. Steigende Kosten aufgrund des Regulierungsdrucks und sinkende Margen aufgrund der besser informierten Kunden werden als Herausforderungen nun ergänzt durch die Unsicherheit über die Auswirkungen der digitalen Entwicklungen auf die Geschäftsmodelle der Banken. Durch die Entwicklungen wird jedoch eine strategische Differenzierung möglich. Entscheide müssen aber unter Unsicherheit gefällt werden. In der Summe resultiert ein subjektiv und objektiv deutlich erhöhtes Stresslevel für viele Bankmitarbeitende sowie ein ebenso erhöhter Veränderungsdruck auf die gesamte Organisation. Emergente Strategieentwicklung bedeutet die permanente Dualität von operativem Geschäftsgang (‚doing business right’) und strategischer Anpassung an die Entwicklungen (‚Asking whether we do the right things’).

Modelle aus der Konsumgüterbranche

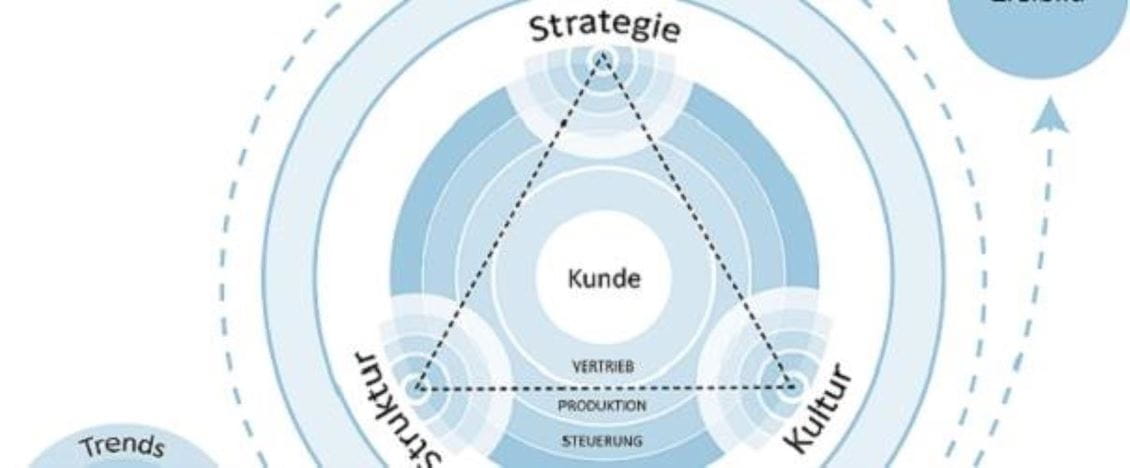

Methoden wie Design Thinking und Customer Journey ermöglichen dabei, die Entwicklung der Bedürfnisse permanent zu monitoren. Sie stammen aus der Konsumgüterindustrie, die oft von extrem kurzen Zyklen geprägt ist und in der daher die Fähigkeit zur unmittelbaren Reaktion auf veränderte Kundenbedürfnisse eine entscheidende Kernkompetenz ist. Strukturell sind agile Prozesse mit klaren Verantwortlichkeiten und flexibler modularer Verzahnung das hinreichende Element – ohne diese Prozessagilität sind keine raschen strategischen Anpassungen möglich. Kulturell schliesslich ist die Bereitschaft, über das eigene Bereichssilo hinweg verzahnt und schnell entlang der Wertschöpfungskette in Gesamtzusammenhängen zu denken und zu handeln, das notwendige Element, ohne das die anderen beiden Bereiche nicht entsprechend gelebt werden können.

Kunden in den Mittelpunkt

Das Zürcher Modell der kundenzentrierten Bankarchitektur (siehe Grafik oben) ist ein Analysemodell, das die Kundenbedürfnisse in den Mittelpunkt der strategischen, strukturellen und auch kulturellen Analysen stellt und so einen Orientierungsrahmen für die agile Veränderung der Geschäftsmodell anbietet. Wie schafft man nun die Balance zwischen fokussierter Weiterentwicklung des Bestehenden und gleichzeitiger Ausrichtung auf die wahrscheinlichen zukünftigen Erfolgsfaktoren? Kundenzentrierung und passgenaue Organisationsentwicklung von innen werden dabei in Kombination mit der Digitalisierung zu den entscheidenden Dimensionen bei der Neuausrichtung. Hier liegt die Differenzierungschance für Organisationen und Verantwortungsträger.

###

Resilienz-Konferenz des SIF

Vor dem Hintergrund dieser Herausforderungen ist Resilienz zu einer Schlüsselkompetenz von Banken geworden. Das Schweizerische Institut für Finanzausbildung der Kalaidos FH hat die diesbezügliche Situation der Schweizer Banken untersucht und die Ergebnisse in der Studie „Resilienz im Banking - Verfügen Schweizer Banken über ausreichende Widerstandskraft und Agilität um künftige Veränderungen zu meistern?" zusammengefasst.

Besuchen Sie am 2. Februar von 18.00 Uhr bis 19.30 Uhr die Konferenz "Resilienz in Banken". Im Rahmen der Veranstaltung präsentiert unsere Forschungsleiterin Prof. Dr. Stefanie Auge-Dickhut die zentralen Erkenntnisse der Studie. Weitere Referenten aus der Bankpraxis erläutern, wie Resilienz in Banken und Finanzdienstleistern implementiert wird. Details zum Event und Anmeldung.